לקוחות יקרים,

2020 תיזכר כשנה בה לכל אחת ואחד בעולם השתנה משהו בחיים.

נגיף הקורונה שהתגלה בסין בסוף שנת ,2019 הפך מהר מאוד למגיפה עולמית, ששיתקה באופן כמעט מוחלט את הפעילות החברתית והכלכלית בעולם כולו. מדינות בעולם סגרו את שעריהן, טיסות בוטלו, ופאניקה יצרה אי וודאות ובעיקר פחד.

מגפת הקורונה גרמה למשבר הבריאותי הגדול והחמור ביותר שידע העולם ב-100 השנים האחרונות, ולמשבר כלכלי שונה מכל משבר כלכלי שידע העולם – הפעם פעולות של בנקים מרכזיים וממשלות, הם אינם הפתרון לסיום המשבר אלא החיסונים ויעילותם במיגור המגיפה.

“כשזורם דם ברחובות, זה הזמן לקנות” (הברון פיליפ דה רוטשילד)

שנת 2020 תיזכר כאחת השנים היותר תנודתיות שחווה שוק ההון, מסוף חודש פברואר ועד סוף חודש מרץ – חוו מדדי המניות והאג”ח בארץ ובעולם ירידות חדות, כאשר מדד s&p500 ירד בין ה- 20/02/2020 ל- 23/03/2020 בכ- 34%. מדדי מניות אחרים בעולם ירדו גם הם בתשואה דו ספרתית. מדד התל בונד שקלי ירד בכ- 14%, מחיר הנפט שבר שיא, ומחירה של חבית נפט היה אף שלילי, ה”דם ברחובות זרם” וכמעט אף אחד לא חשב שזה הזמן לקנות…

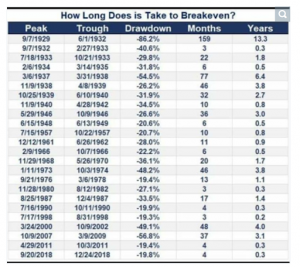

באגרת שפרסמנו בחודש מרץ, הצגנו טבלה שפורסמה בעיתון הכלכלי “ביזפורטל”, שבחנה כמה זמן לקח למדד s&p500 להתאושש משוק דובי שירד למעלה מ 20%.

ניתן ללמוד, שבנקים וממשלות בעולם, הגיבו במהירות לירידות בשווקים והחלו בתוכניות תמריצים

בממדים שלא נראו מעולם:

- ארה”ב-15% מהתוצר -סכום של כ-2.9 טריליון דולר.

- יפן 22% מהתוצר – סכום של 117 טריליון יין.

- קנדה 11% מהתוצר – סכום של 260 מיליארד דולר קנדי.

- גרמניה 4.5% מהתוצר – סכום של 150 מיליארד אירו.

- בריטניה 6% מהתוצר – סכום של 122 מיליארד פאונד.

מאזני הבנקים עלו בסכומים אסטרונומים, בעיקר בשל תוכנית רכישות שנועדה בעיקר לרכישת אג”ח ממשלתיות וחברות.

הבנקים ב-2020 הפכו להיות שחקן בולט בשוק ההון. בלא מעט פעמים, מספיקה ההודעה בכדי לגרום לשוק להגיב בעליות חדות, ודי היה בכותרת כדי לשנות מגמה.

סקטור הטכנולוגיה כיכב, ונראה היה שהיינו צריכים משבר כדי להבין עד כמה הטכנולוגיה משנה לנו את החיים. העבודה מהבית אינה פגעה בפעילות החברות, ואפילו הטיבה עם חלק גדול מהן.

ב-2020 השוק הבחין בין חברות וסקטורים בצורה די קיצונית. להלן גרף שמציג את העלייה של החברות המובילות במדד s&p500 אל מול יתר החברות במדד, ניתן לראות את הפער בין התשואה המשוקללת של 5 החברות במדד מול תשואת המדד הכוללת ויתר 495 החברות במדד.

ניתן ללמוד משנת 2020 על הפער הגדול בין חודש לחודש, בין רבעון לרבעון – בין קריסה מהירה בסגר, להתאוששות מהירה לאחר הסגר. זה למעשה די עשוי לרמוז על העתיד להתרחש בכלכלה בשנת 2021, כאשר החיסונים יתחילו להשפיע על רמת התחלואה, מכאן תחל ככל הנראה עליה בצריכה של כולנו בשירותי פנאי,טיסות, בתי מלון, הצגות ומופעים… סכומים עצומים שהופנו לחסכון יופנו לצריכה – פסיכולוגית פיצוי על שנה שאבדה.

ניתן ללמוד, ששוק ההון כמו תמיד, די מתמחר את העתיד. 2020 הסתיימה לה בתשואות חיוביות בקופות

הגמל וקרנות ההשתלמות, ואפילו חלק מתיקי ההשקעות – ניתן גם פה ללמוד את ההבדל בין אפיק השקעה

שחושף בפנינו תשואה ברמה חודשית, אל מול תיק השקעות שמשתנה לנגד עיננו ברמה יומית, ובעיקר גורם

לחלק מהמשקיעים לקבל החלטה שגויה במדיניות ההשקעה.

“לעולם אינני חושב על העתיד, הוא מגיע מהר מדי”(אלברט איינשטיין)

התרחיש המרכזי ל-2021 הוא שהחיסונים יהיו המפתח ליציאה מהמשבר, נראה שקצב ההתחסנות העולמי איטי מידי, ולכן זה ככל הנראה ייקח זמן ארוך מהתחזיות, אך,כשזה יקרה, הכלכלה כבר תנוע בכוחות עצמה, החשש הגדול הוא שהמשקיעים יבינו את גודל הגירעונות, אם נראה עליית תשואות באג”ח או תחל אינפלציה (שכרגע נראה שהסבירות לה נמוכה),לבנקים לא תישאר ברירה אלא להעלות ריבית, גם במחיר ירידות חדות בשווקים. ולמרות זאת 2020 לימדה אותנו, כמו כל משבר – לא ניתן לתזמן כניסה ויציאה של השוק, ולרוב התזמון מוביל להפסדים ולעיתים עצומים.

כניסתו של ביידן והצעדים שהוא עתיד לנקוט בנוגע לכלכלה האמריקאית עם תוכנית חילוץ של כ-1.9 טריליון דולר, קונגרס וסנאט דמוקרטי יחד עם נשיא שככל הנראה ינהל מדיניות מחוץ לטוויטר,עשויה להביא לרגיעה, הריביות לא הולכות להשתנות, וככל הנראה, נראה התאוששות די מהירה ברווחי בחברות.

בעוד כחודש אמור להציג הממשל החדש את התוכנית ליצירת מקומות עבודה והשקעה בתשתיות, יש לציין שביידן גם הבטיח לחזור למאבק בשינוי באקלים.

הדולר ככל הנראה ימשיך במגמת ההיחלשות כל עוד מכונות ההדפסה בארה”ב תמשכנה להדפיס כסף. המלחמה של בנק ישראל בהיחלשות הדולר, והבטחה לרכישת סכום עצום של 30 מיליארד דולר במהלך 2021,יכולה להיות מלחמה אבודה,אך מדובר בסכומים גבוהים שכן ישפיעו על השערים.

בעולם ההשקעות אין מקום למנוחה, מצב הרוח משתנה מיום ליום, ונראה גם ש”אפקט ינואר” הפעם הוא משמעותי מתמיד.

בשוק המניות בישראל, ישנן חברות שנסחרות במחירים בהחלט סבירים, קרן המטבע הבינלאומית חוזה צמיחה ב2021 בעיקר במחצית השנייה של השנה, ולמרות זאת, ישנם אתגרים לא קטנים – בחירות נוספות שצפיות במרץ, אבטלה וגרעון עצום יחד עם החלשות דולר שפוגעת ביצואנים, נראה שלממשלה שתקום יש לא מעט עבודה.

למרות האתגרים נרצה לסיים בנימה של אופטימיות

משבר הקורונה החל כאמור בסין, ונראה שאם החיסונים אכן יהיו יעילים – ישראל תהיה מהמדינות הראשונות לצאת מהמשבר, העם היהודי והעם הסיני הם עמים עתיקים, בין העתיקים בעולם.

אחת הסיבות ככל הנראה היא הבנתה של המילה משבר, המילה משבר בסינית, מורכבת משני סימנים -(危机).

אחד מסמל סיכון והשני הזדמנות – עם שרואה הזדמנות במשבר יכול לשרוד כל משבר, צ’רצ’יל אמר שההבדל בן פסימיסט לאופטימיסט הוא שפסימיסט רואה בכל הזדמנות קושי, ומנגד, האופטימיסט רואה בכל קושי הזדמנות.

נאחל לכולנו בריאות וחזרה מהירה לחיי שגרה.

שמרו על עצכם – אנו לרשותכם תמיד.

צוות WISE